年金・医療保険、雇用保険などの社会保険制度は、あなたのライフデザインを守るために必要なものですので、守るための武器を手に入れれば、あなたのライフデザインはより強く、鮮明になっていくでしょう。ここでは、あなたが武器を手に入れるための社会保険制度について、各制度ごとにより身近で実用性の高いものをピックアップして紹介致します。

国民年金について知りたい

適用を受ける人は?

国民年金とは、日本国内に住所を有する20歳以上60歳未満の人を基本として国民全員が加入するもので、一定の支給要件を満たせば老齢・障害・死亡の事由により年金が支給される仕組みであり、国民皆年金の基礎となるものです。

国民年金には、「第1号被保険者」「第2号被保険者」「第3号被保険者」と3種類があり、簡単にまとめると以下のとおりとなります。(基本的には第2号被保険者、第3号被保険者に該当しない場合は第1号被保険者となります)

[table id=1 /]

保険料は誰がいくら支払うの?

1カ月当たりの保険料は【16,900円×保険料改定率】で計算され、令和2年度は16,540円の負担となり、納付対象月の翌月末日まで(4月分なら5月末まで)に支払う必要があります。

また、下記のとおり支払い方法によっては、割引が適用できるので負担額を少し減らすこともできますし、また平成29年4月からは、これまでの口座振替に加え、新たにクレジットカード納付による2年前納が可能になりましたので、同じ保険料を支払うにあたっては、クレジットカード払いにして、ポイントを貯めておくのが最もお得な納付方法と言えるでしょう!

[table id=2 /]

あと、将来の年金受給額を増やしたい方は付加保険料(月額400円)を上乗せして納めることで、受給する年金額を増やせます。

なお、国民年金保険料に関しては、第1号被保険者のみが納付義務者となり、第2号・第3号被保険者については、厚生年金保険料として一括して納付するため、国民年金については保険料を個別に納付する必要はありません。

つまり保険料(付加保険料を含む)の支払いや支払方法による割引については、第1号被保険者のみが対象となります。

老齢基礎年金について知りたい

人は誰しも加齢による心身の衰えに対して逃れることはできません。心身の衰えは当然に労働能力にも影響してきますし、つまりは稼得能力(収入を得る力)も当然に影響してくることから、加齢に伴う減収に対して補填されるのが、この老齢基礎年金となります。

誰がもらえるのか?

老齢基礎年金は、国民年金の加入者である「第1号被保険者」「第2号被保険者」「第3号被保険者」の国民年金加入者のすべての人を対象として、一定の条件をクリアすれば受給できます。

受給条件は?

受給条件は以下のとおりとなります。

【受給要件】保険料納付済期間と保険料免除期間の合計が10年以上である場合、

【受給開始年齢】65歳になったときから支給されます。

※支給繰り下げ・繰り上げにより60~70歳の範囲で支給開始年齢を変えることが可能です。

なお、保険料納付済期間とは、第1号被保険者については実際に保険料を納付した期間であり、第2号被保険者については、20歳~60歳の間に保険料(厚生年金保険料)を納付した期間であり、第3号被保険者については、実際に保険料負担はないものの加入期間そのものが保険料納付済み期間となります。

また保険料免除期間とは、第1号被保険者のみが対象となっており、被扶養者の数に応じて、一定の金額の未満の所得の場合は、保険料が免除される期間のことを言います。全額免除される場合もあれば3/4、1/2、1/4と割合で免除される場合もあります。

なお、支給開始年齢は原則65歳となっていますが、繰り上げの場合は早くて60歳から受給することができ、繰り下げの場合は70歳を限度に支給開始年齢を遅らせることができます。なお早く支給する場合はその分減額され、遅く支給するその分増額して受給することができます。

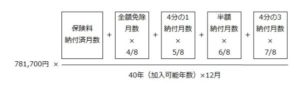

受給額はいくら?

支給額については、令和2年度4月開始分は以下のとおりの金額となります。

実際の支給見込み額については、「ねんきん定期便」に記載されている実際の加入期間と、将来の加入見込み期間(60歳までの期間)を想定して計算していくこととなります。

受給額をサクッと知りたい場合は?

以下の早見表を参考にしてみましょう。

なお、保険料納付済み期間のみであり、保険料免除期間は考慮しないため、保険料免除期間がある方は誤差が生じるので注意ください。

[table id=3 /]

受給額を具体的に計算したい場合は?

以下手順①~③に沿って計算していきましょう。

手順①老齢基礎年金シミュレーションで計算

手順②付加年金シミュレーションで計算(※付加保険料を納付してない方は省略化)

手順③上記①と②で計算した金額を合計する

障害基礎年金について知りたい

人は生きている限り、病気やケガをすることもあります。小さい病気やケガですぐ治るものであれば心配ありませんが、大きな病気やケガの場合はそう簡単にいきません。障害基礎年金は、大きな病気やケガにより、身体や精神に障害を負った場合、障害に伴う稼得能力(収入を得る力)の減少=減収を補填するものとなります。

誰がもらえるの?

障害基礎年金は、国民年金の加入者である「第1号被保険者」「第2号被保険者」「第3号被保険者」の国民年金加入者のすべての人を対象として、一定の条件をクリアすれば受給できます。

受給条件は?

受給条件は以下のとおりとなります。

【受給要件】

①国民年金に加入している間に、障害の原因となった病気やケガについて初めて医師(または歯科医師)の診療を受けた日=「初診日」があること。

②一定の障害の状態(障害等級=1級または2級に該当)にあること。

③保険料納付要件として、初診日の前日において、次のいずれかの要件を満たしていることが必要です。

※ただし、20歳前の年金制度に加入していない期間に初診日がある場合は、保険料納付要件はありません。

(1)初診日のある月の前々月までの年金加入期間のうち、保険料納付済期間と保険料免除期間が合わせて3分の2以上あること。

(2)初診日において65歳未満である方は、初診日のある月の前々月までの1年間に保険料の未納がないこと。

受給額はいくら?

受給額は障害等級によって、以下のとおり異なります。

国民年金において、障害等級は1・2級とあり、1級の方が重たい障害となることから受給額も多くなります。

【受給額】

【1級】 781,700円×1.25+子の加算

【2級】 781,700円+子の加算

※子の加算=第1子・第2子までは各1人につき224,500円、第3子以降は各1人につき74,800円

※子は以下の者に限る

・18歳到達年度の末日(3月31日)を経過していない子

・20歳未満で障害等級1級または2級の障害

障害等級とは?

障害等級については、以下の表のとおりとなります。

※障害等級3級については「障害厚生年金」のみ対象となりますので注意ください

[table id=14 /]

遺族基礎年金について知りたい

配偶者や子供がいて家庭を持っている人であれば、自分が亡くなり無収入となった場合に「家族はどうやって暮らしていけるのか?」と心配されるとかと思います。遺族基礎年金は亡くなった人の代わりにその収入を補填する役割として、大切な家族に支給されます。

誰がもらえるの?

一定の条件をクリアしている国民年金加入者(第1号被保険者、第2号被保険者、第3号被保険者)が死亡した場合に、その一定の範囲の家族(支給対象者)に対して支給されます。

【受給対象者】

死亡した者によって生計を維持されていた①子のいる配偶者、②子

※子とは次の者に限る

・18歳到達年度の末日(3月31日)を経過していない子

・20歳未満で障害等級1級または2級の障害者

受給条件は?

受給条件は以下のとおりとなります。

【受給要件】

①被保険者が死亡したとき。

⇒国民年金に加入しているときに死亡した場合

②被保険者であったもので60歳以上65歳未満の日本国内に居住している者が死亡したとき

⇒60歳まで国民年金に加入して、その後老齢基礎年金をもらう65歳までの待期期間中に死亡した場合

①~②については、以下のとおり保険料納付要件があります。

(1)死亡した者について、保険料納付済期間+保険料免除期間が加入期間の3分の2以上あること

(2)死亡した者が65歳未満であれば、死亡日の属する月の前々月までの1年間の保険料を納付しなければならない期間のうちに、保険料の未納がないこと

③老齢基礎年金の受給権者

④老齢基礎年金の受給資格期間が25年以上ある者が死亡したとき

受給額はいくら?

受給額は以下のとおりとなります。

※受給する人が「配偶者」か「子」なのかによって子の加算額が異なります。

【受給額】

①子のいる配偶者が受け取る場合

781,700円+子の加算

※子の加算=第1子・第2子までは各1人につき224,500円、第3子以降は 各1人につき74,800円

②子(第1子)が受け取る場合

781,700円+子の加算

※子の加算=第2子は224,500円、第3子以降は 各1人につき74,800円

厚生年金保険について知りたい

適用を受ける人は?

厚生年金保険とは主にサラリーマン等の会社員(70歳未満)に適用される年金であり、その適用可否については、事業所単位と個人単位とで分かれることとなります。

まず最初に事業所単位としては、一定の要件を満たせば強制的に厚生年金保険の適用を受ける強制適用事業所と、強制ではなく従業員の同意と厚生労働大臣の認可を受けたうえで適用を受ける任意適用事業所とがあります。法人の企業であればほぼ強制適用事業所となります。

[table id=4 /]

次に個人単位としては、もともと雇用期間が短い等の理由で適用除外者(厚生年金保険の対象外)となるか否か、また正社員かパート・アルバイトかによってその適用可否の判断が分かれます。

[table id=5 /]

なお、正社員とパート・アルバイトの違いについて、正社員の方であれば適用事業所に勤務しており、上記適用除外者に該当しなければ、厚生年金保険の被保険者(適用を受ける者)となりますが、パート・アルバイトについても近年、厚生年金保険の適用拡大の施策により、一定の要件を満たせば厚生年金保険の適用を受けることができることとなっているため留意が必要です。(以下表にまとめて整理してみましたので、ご確認ください)

[table id=6 /]

ちなみに個人単位で厚生年金保険の適用除外者となった場合は、国民年金の第1号被保険者となります。また個人単位では適用対象となるものの、事業所単位で適用されていない場合は、事業主の同意や厚生労働大臣の認可を受けたうで、任意に厚生年金保険に加入することもできます。

保険料は誰がいくら支払うの?

厚生年金保険の保険料は、毎月の給与(標準報酬月額)と賞与(標準賞与額)に保険料率をかけて計算され、事業主と被保険者とが半分ずつ負担すること(労使折半)となっていますが、事業主が保険料全額(事業主分と被保険者分)を納付する義務があります。

よって、事業主は毎月の給料及び賞与から被保険者負担分の保険料を差し引いて、事業主負担分の保険料と併せて翌月末日までに納めることになっています。(4月分保険料は事業主が5月末までに全額納付することになります)

なお、保険料を差し引くときは、前月の標準報酬月額に係る保険料を当月の給与から差し引くこと(賞与では、標準賞与額に係る保険料を当該賞与から差し引くこと)になります。つまり皆さんの給与明細から差し引かれている厚生年金保険料は前月分の保険料となります。

| 保険料 | 標準報酬月額×保険料率(概ね18.3%) +標準賞与額×保険料率 |

| 【言葉の定義】(わかりやすく表現すると以下のとおりとなります) |

| 標準報酬月額 =報酬月額(月収)に応じて等級(1~31)を決め、その等級に元々振り分けられている金額 |

| 標準賞与額 =賞与(3か月を超える期間ごとに受けるもの)※上限150万円 |

| 平均標準報酬月額 =各月の標準報酬月額の総額を月平均にしたもの |

| 平均標準報酬額 =各月の標準報酬月額と標準賞与額の総額を月平均にしたもの |

老齢厚生年金について知りたい

人は誰しも加齢による心身の衰えに対して逃れることはできません。心身の衰えは当然に労働能力にも影響してきますし、つまりは稼得能力(収入を得る力)も当然に影響してくることから、加齢に伴う減収に対して補填されるのがこの老齢厚生年金となります。なお、老齢厚生年金は老齢基礎年金と一緒に受給することとなるため、厚生年金保険に加入している人は、自ずと受給額も増えることとなります。

誰がもらえるの?

老齢厚生年金は、厚生年金保険の加入者を対象として、一定の条件をクリアすれば受給できます。

受給条件は?

受給条件は以下のとおりとなります。

【受給要件 】

①老齢基礎年金の受給要件を満たしていること。

⇒保険料納付済期間+保険料免除期間が10年以上

⇒20歳~60歳の間に厚生年金保険への加入が10年以上あれば基本OK

②厚生年金保険の被保険者期間が1ヶ月以上あること。

【受給開始年齢】原則として65歳から支給されます。

※老齢基礎年金同様、支給繰り上げ・繰り下げにより支給開始年齢を60歳~70歳まで変更することが可能です。

受給額はいくら?

受給額は以下のとおりとなります。

【受給額】

【報酬比例部分】+【加給年金額】の合計額となります。

①報酬比例部分

・【平成15年4月1日前】の期間について

=平均標準報酬月額×給付乗率(7.125/1000)×被保険者期間(月数)

・【平成15年4月1日以降】の期間について

=平均標準報酬額×給付乗率(5.481/1000)×被保険者期間(月数)

②加給年金額

厚生年金保険の被保険者期間が20年以上ある場合、65歳到達時点で生計を維持している一定条件を満たしている配偶者または子がいるときに加算されます。

※中高齢の資格期間の短縮の特例を受ける方は、厚生年金保険(一般)の被保険者期間が15~19年でも適用されます。

| 対象者 | 加給年金額 | 年齢制限等 |

|---|---|---|

| 配偶者 | 224,500円※ | 65歳未満であること (大正15年4月1日以前に生まれた配偶者には年齢制限はありません) |

| 1人目・ 2人目の子 |

各224,500円 | ・18歳到達年度の末日までの間の子 ・1級・2級の障害の状態にある20歳未満の子 |

| 3人目以降の子 | 各74,800円 | ・18歳到達年度の末日までの間の子 ・1級・2級の障害の状態にある20歳未満の子 |

※ 老齢厚生年金を受けている方の生年月日に応じて、配偶者の加給年金額に33,200円~165,600円が特別加算されます。

※配偶者が老齢厚生年金(被保険者期間が20年以上または共済組合等の加入期間を除いた期間が40歳(女性の場合は35歳)以降15年以上の場合に限る)、退職共済年金(組合員期間20年以上)または障害年金を受けられる間は、配偶者加給年金額は支給停止されます。

受給額を具体的に計算したい場合は?

手順①厚生年金加入期間のうち2003年(平成15年)3月以前の期間を計算します

手順②厚生年金加入期間のうち2003年(平成15年)4月以降の期間を計算します

手順③加給年金額を計算します(※対象となる家族がいない場合は省略可)

手順③上記①~③の金額を合計します。

障害厚生年金について知りたい

人は生きている限り、病気やケガをすることもあります。小さい病気やケガですぐ治るものであれば心配ありませんが、大きな病気やケガの場合はそう簡単にいきません。障害厚生年金は、大きな病気やケガにより、身体や精神に障害を負った場合、障害に伴う稼得能力(収入を得る力)の減少=減収を補填するものとなります。

また障害等級1~2級であれば、障害基礎年金と一緒に受給でき、障害等級3級の場合は障害厚生年金を単独で受給できます。

誰がもらえるの?

障害厚生年金は、厚生年金保険の加入者を対象として、一定の条件をクリアすれば受給できます。

受給条件は?

受給条件は以下のとおりとなります。

【受給要件】

①厚生年金保険に加入している間に、障害の原因となった病気やケガについて初めて医師または歯科医師の診療を受けた日=初診日があること。

②一定の障害の状態(障害等級1級・2級・3級に該当)にあること

③保険料納付要件として、初診日の前日において、次のいずれかの要件を満たしていることが必要です。

(1)初診日のある月の前々月までの国民年金加入期間のうち、保険料納付済期間と保険料免除期間が合わせて3分の2以上あること。

(2)初診日において65歳未満である方は、初診日のある月の前々月までの1年間に保険料の未納がないこと

受給額はいくら?

受給額は、障害等級1~3級によって以下のとおりの金額となります。

基本的な計算方法は老齢厚生年金と同じであり、障害等級1~2級で一定の条件を満たせば、配偶者の加給年金額がプラスで受給できることとなります。

※なお子供がいても障害厚生年金では加給年金額はプラスされません。

※子供がいる場合は、一定の条件を満たせば障害基礎年金の方でプラス受給できます。

【支給額】

【1級】

(老齢厚生年金における報酬比例部分の年金額) × 1.25 + 配偶者の加給年金額(224,500円)

【2級】

(老齢厚生年金における報酬比例部分の年金額) + 配偶者の加給年金額(224,500円)

【3級】

(老齢厚生年金における報酬比例部分の年金額)(※最低保障額 585,100円あり)

※配偶者の加給年金額について

配偶者が老齢厚生年金(被保険者期間が20年以上または共済組合等の加入期間を除いた期間が40歳(女性の場合は35歳)以降15年以上の場合に限る)、退職共済年金(組合員期間20年以上)または障害年金を受けられる間は、配偶者加給年金額は支給停止されます。

障害等級とは?

障害厚生年金の障害等級は、障害基礎年金と同じく1・2級に加え、厚生年金保険独自の「3級」があります。

確認したい方は下記ボタンをクリックしてみてください。

遺族厚生年金について知りたい

配偶者や子供がいて家庭を持っている人であれば、自分が亡くなり無収入となった場合に「家族はどうやって暮らしていけるのか?」と心配されるとかと思います。遺族厚生年金は亡くなった人の代わりにその収入を補填する役割として、大切な家族に支給されます。

誰がもらえるの?

一定の条件をクリアしている厚生年金保険加入者が死亡した場合に、その一定の範囲の家族(支給対象者)に対して支給されます。なお遺族厚生年金の場合は、受給できる遺族の順位が決まっているため、後順位の遺族は、先順位の遺族がいない場合に限り支給されます。

【支給対象者】

死亡した者によって、生計を維持されていた以下に該当する者

①妻

②子、孫(18歳到達年度の年度末を経過していない者または20歳未満で障害年金の障害等級1・2級の者)

③55歳以上の夫、父母、祖父母(支給開始は60歳から。ただし、夫は遺族基礎年金を受給中の場合に限り、遺族厚生年金も合わせて受給できる。)

※子のいない30歳未満の妻は、5年間の有期給付となります。

※子のいる配偶者、子(子とは18歳到達年度の年度末を経過していない者または20歳未満で障害年金の障害等級1・2級の障害者に限ります)は、遺族基礎年金も併せて受けられます。

【遺族の順位】

第1順位:配偶者と子

第2順位:父母

第3順位:孫

第4順位:祖父母

受給条件は?

受給条件は以下のとおりとなります。

【受給要件】

①被保険者が死亡したとき

②被保険者であった者で、被保険者期間中の傷病がもとで初診の日から5年以内に死亡したとき

①~②については以下のとおり保険料納付要件も必要となります。

(1)死亡した者について、保険料納付済期間と保険料免除期間の合計が国民年金加入期間の3分の2以上あること(2)死亡日に65歳未満であれば、死亡日の属する月の前々月までの1年間に保険料の未納期間がないこと

③老齢厚生年金の受給資格期間が25年以上ある者が死亡したとき。

④1級・2級の障害厚生(共済)年金を受けられる者が死亡したとき。

受給額はいくら?

受給額は老齢厚生年金とほぼ同じとなりますが、一定の条件を満たす「妻」がいる場合は、プラス加算があります。

【支給額】

老齢厚生年金における報酬比例部分の年金額

【中高齢加算について】

以下のいずれかに該当する妻が受ける遺族厚生年金には、40歳から65歳になるまでの間、585,100円(年額)が加算されます。

①夫が亡くなったとき、40歳以上65歳未満で、生計を同じくしている子がいない妻

②遺族厚生年金と遺族基礎年金を受けていた子のある妻が、子が18歳到達年度の末日に達した(障害の状態にある場合は20歳に達した)等のため、遺族基礎年金を受給できなくなったとき。

雇用保険について知りたい

適用を受ける人は?

雇用保険について、一般的には「労働者が失業した場合などに必要な給付が行われる」といった失業に関する保険(失業保険)とイメージされがちですが、それ以外にも教育訓練給付や、雇用継続給付等の失業以外の事由においても必要な給付を行うものもあります。ついては、働く際には自分が雇用保険の適用を受けるか否かを確認しておく必要があり、厚生年金保険と同じく、事業所単位と個人単位とでその適用可否を考えていく必要があります。以下は適用可否を事業所単位と個人単位とで簡単にまとめた表となります。

事業所単位

[table id=7 /]

個人単位

[table id=8 /]

ご覧のとおり、概ね正社員として企業に雇用される人は雇用保険の適用を受けると考えてよいですが、契約社員やパート・アルバイトとして雇用される方は雇用期間と所定労働時間をポイントとして考えた方がよいでしょう。なお、個人事業主やフリーランス等で、自ら起業している方等については、労働者には当たらないため、雇用保険の適用対象外となります。

保険料は誰がいくら支払うの?

雇用保険の保険料は事業主・労働者共に負担することとなりますが、労働者は失業等給付に関する保険料率のみ適用となることから、比較すると事業主負担分の方が金額が大きくなります。なお納付義務者は事業主であり、事業主が事業主分と労働者分の全額を納付し、労働者分については毎月の給与から天引きされることととなります。また健康保険と厚生年金保険とは異なり、その月の賃金からその月分の保険料が天引きされることとなります。

下記は雇用保険料率表となりますのでご参照ください。

※表の見方

EX.一般の事業の場合、賃金1,000円に対して労働者負担分は3円となります。

出典:厚生労働省HP

※参考までに

雇用保険料は給与から控除されているにも関わらず、事業主が保険料を納付していなかったことから、労働者が雇用保険の適用を受けられない等の問題が発生した経緯があり、労働者に落ち度がなければ追加で保険料を納付することで救済されるとの措置が設けられています。このように自分が雇用保険の適用を受けているかどうか不安な方へは、公共職業安定所(ハローワーク)へ照会できますので、確認することをお勧めします。

基本手当(失業手当)について知りたい

基本手当とは、会社の倒産や廃止等によって失業したときに限られず、自己退職による離職であったも、現に失業していれば支給されるものとなります。ただし離職理由や雇用保険への加入期間の長さによって、支給される日数が異なってきます。

誰がもらえるの?

基本手当は、雇用保険に加入する被保険者を対象して、その者が離職した際に一定の条件をクリアすれば受給できます。なお、雇用保険において被保険者というのは4種類あり、「一般被保険者」「高年齢被保険者」「短期雇用特例被保険者」「日雇労働被保険者」に分かれますが、基本手当というのは一般被保険者を対象としています。一般的に雇用保険加入者で、65歳未満であり季節労働者や日雇労働者でなければ一般被保険者に該当しますが、不明な方は会社の人事や、公共職業安定所(ハローワーク)で確認しておくと良いでしょう。

受給条件は?

受給条件は以下のとおりとなります。

なお、受給を受ける時は必ず公共職業安定所(ハローワーク)で失業の認定を受けなくてはなりませんし、失業の認定を受けるには、働く意思があるのかどうかも問われてくるので、失業していれば無条件に受給できるものではないため注意ください。

【受給要件】

①一般被保険者が離職し、労働の意思及び能力を有するにもか かわらず職業に就くことができない状態にあること。

②離職の日以前2年間に、 被保険者期間が通算して 12 か月以上であること(特定受給資格者又は特定理由離職者については、離職の日以前1年間に、被保険者期間が通算 して6か月以上あること。)

【被保険者期間とは?】

雇用保険に加入していた期間のうち、離職日から過去に遡り、1か月ごとに区切っていった期間のうち、賃金支払いの基礎となった日数が 11 日以上ある月を1か月と計算します。

【特定受給資格者とは?】

倒産に伴い離職した者や解雇により離職した者等、概ね事業主側の一方的な事由や法令違反によって離職した者をいいます。

【特定理由離職者とは?】

労働契約の更新がなく離職した者、病気や身体的衰えにより離職した者、育児や介護等の家庭事情により離職した者等、比較的労働者側の事由(その中でも特段の事由)により離職した者をいいます。

詳しくはこちら⇒特定受給資格者と特定理由離職者の判断基準(出典:厚生労働省)

【受給期間】

原則:離職の日の翌日から起算して1年間です。

例外: 以下に該当する場合、受給期間の延長が可能です。

①妊娠、出産、育児、疾病、負傷、子の看護等の理由によって引き続き 30 日以上職業に就くことができない日がある場合には、その日数を受給期間に加えることができます。(最大で+3年間です)

②定年退職者等で、一定期間求職の申込みをしないことを希望する場合 には、その日数を受給期間に加えることができます。(最大で+ 1 年間です)

【所定給付日数】

所定給付日数とは、基本手当が支給される上限日数のことであり、雇用保険の加入期間や離職理由等によって、90日~330日の範囲で決定されます。

受給額はいくら?

受給額は以下のとおりとなります。

【受給額】

賃金日額 × 給付率 = 基本手当の日額

※賃金日額とは

被保険者期間として計算された離職日前の最後の6か月間に支払われた賃金の総額÷180日で計算されたものとなります。(上限額・下限額の設定あり)

※給付率とは

①離職時の年齢が60歳未満の場合

⇒100分の80から100分の50までの範囲で決定されます。

②離職時の年齢が60歳~64歳の場合

⇒100分の80から100分の45までの範囲で決定されます。

詳しくはこちら⇒雇用保険法改正リーフ(出典:厚生労働省)

育児休業給付金について知りたい

育児休業給付金は 1歳(いわゆるパパママ育休プラス制度を利用して育児休業を取得する場合は1歳2か月、保育所における保育の実施が行われない等の場合は1歳6か月又は2歳)未満の 子を養育する者を対象として、一定の要件を満たすことで受給されます。

誰がもらえるの?

1歳未満の子を養育するために、実際に「育児休業」を取得した被保険者が対象となります。

受給条件は?

受給条件は以下のとおりとなります。

【支給要件】

①育児休業を開始した日の前2年間に、被保険者期間が12か月以上あること。

②被保険者であって、育児休業中に支払われた賃金がある場合、その賃金月額が休業開始時の賃金月額に比べて80%未満であること。

【被保険者期間とは?】

雇用保険に加入していた期間のうち、休業を開始した日の前日から過去に遡り、1か月ごとに区切っていった期間のうち、賃金支払いの基礎となった日数が 11 日以上ある月を1か月と計算します。

※期間を定めて雇用される者については、以下要件も必要となります。

休業開始時において上記の支給要件に加え、次のいずれにも該当しなければなりません。

・同一事業主のもとで1年以上雇用が継続していること。

・同一事業主のもとで子が1歳6か月までの間(保育所における保育の実施が行われない等の理由により、子が1歳6か月後の期間について育児休業を取得する場合は2歳までの間)に、その労働契約(労働契約が更新される場合にあっては、更新後の労働契約)が満了することが明らかでないこと。

【受給期間の延長】

パパママ育休プラス制度を利用して育児休業を取得する場合は1歳2か月まで、保育所における保育の実施が行われない等の場合は1歳6か月又は2歳まで延長が可能となります。

【受給額】

①支給日数が育児休業を開始してから通算して180 日に達するまでの期間

| 支給単位期間に支払われた賃金の額 | 育児休業給付金の額 |

| 休業開始時賃金日額×支給日数×13%以下 | 休業開始時賃金日額×支給日数×67% |

| 休業開始時賃金日額×支給日数×13%超~80%未満 | 休業開始賃金日額×支給日数×80%-支払われた賃金 |

| 休業開始時賃金日額×支給日数×80%以上 | 不支給 |

②支給日数が育児休業を開始してから通算して180 日を超えたあとの期間

| 支給単位期間に支払われた賃金の額 | 育児休業給付金の額 |

| 休業開始時賃金日額×支給日数×30%以下 | 休業開始時賃金日額×支給日数×50% |

| 休業開始時賃金日額×支給日数×13%超~80%未満 | 休業開始賃金日額×支給日数×80%-支払われた賃金 |

| 休業開始時賃金日額×支給日数×80%以上 | 不支給 |

具体的に計算したい場合は?

手順①育児休業を開始してから180 日に達するまでの期間はシミュレーション①で計算

手順②育児休業を開始してから180 日を超えた期間はシミュレーション②で計算

健康保険について知りたい

適用を受ける人は?

健康保険については、主にサラリーマン等の会社員とその被扶養者に適用される医療保険であり、その適用可否については事業所単位と個人単位とで分かれることとになります。(基本、厚生年金保険と同様になります)

まず最初に事業所単位としては、一定の要件を満たせば強制的に健康保険の適用を受ける強制適用事業所と、強制ではなく従業員の同意と厚生労働大臣の認可を受けたうえでで適用を受ける任意適用事業とがあります。皆さんの勤務先が法人の企業であれば、ほぼ強制適用事業所と言って間違いないでしょう 。

[table id=4 /]

次に個人単位としてはもともと雇用期間が短い等の理由で適用除外者(厚生年金保険の対象外)となるか否か、また正社員かパート・アルバイトかによってその適用可否の判断が分かれます。

[table id=5/]

なお、正社員とパート・アルバイトの違いについて、正社員の方であれば適用事業所に勤務しており、上記適用除外者に該当しなければ、健康保険の被保険者(適用を受ける者)となりますが、パート・アルバイトについても近年、健康保険の適用拡大の施策により、一定の要件を満たせば健康保険の適用を受けることができることとなっているため注意が必要です。(以下表にまとめて整理してみましたので、ご参照ください)

[table id=6/]

また、健康保険においては「被扶養者」という概念があり、健康保険に加入する被保険者によって扶養されている一定の家族においては健康保険上での「被扶養者」に該当し、健康保険に加入することができます。 なお被扶養者についてはその範囲と年収の条件があり、以下のとおりとなります。

| 生計維持関係のみが条件となる家族 | 配偶者、子、直系尊属(父母、祖父母等)、孫、兄弟姉妹 |

| 生計維持関係+同一世帯が条件となる 家族 |

上記以外の3親等以内の親族または姻族 |

※生計維持関係について

【認定対象者が被保険者と同一世帯に属している場合】

認定対象者の年間収入が130万円未満(認定対象者が60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ、被保険者の年間収入の2分の1未満である場合は被扶養者となります。※なお、上記に該当しない場合であっても、被保険者の年間収入を上回らず、その世帯の生計の状況を果たしていると認められるときは、被扶養者となる場合があります。

【認定対象者が被保険者と同一世帯に属していない場合】

被扶養者の対象となる者の年間収入が130万円未満(対象者が60歳以上またはおおむね障害厚生年金を受けられる程度の障害者の場合は180万円未満)であって、かつ、被保険者からの援助による収入額より少ない場合は、被扶養者となります。

保険料は誰がいくら支払うの?

健康保険の保険料も厚生年金保険料同様に、毎月の給与(標準報酬月額)と賞与(標準賞与額)に保険料率をかけて計算され、事業主と被保険者とが半分ずつ負担すること(労使折半)となっていますが、事業主が保険料全額(事業主分と被保険者分)を納付する義務があります。※被扶養者は個別に保険料を負担する必要はありません

よって、事業主は毎月の給料及び賞与から被保険者負担分の保険料を差し引いて、事業主負担分の保険料と併せて翌月末日までに納めることになっています。(4月分保険料は事業主が5月末までに全額納付することになります)

なお、保険料を差し引くときは、前月の標準報酬月額に係る保険料を当月の給与から差し引くこと(賞与では、標準賞与額に係る保険料を当該賞与から差し引くこと)になります。つまり皆さんの給与明細から差し引かれている厚生年金保険料は前月分の保険料となります。

【保険料】

| 被保険者が40歳未満または65歳以上 | 標準報酬月額×健康保険料率 |

| 被保険者が40歳以上65歳未満 | 標準報酬月額× (健康保険料率+介護保険料率) |

※健康保険料率と介護保険料率については健康保険組合ごと、また地域ごとに異なります。

健康保険組合加入の場合は、健康保険組合に問い合わせすれば確認できます。

協会けんぽの場合は、令和2年度保険料額(出典:協会けんぽHP)で確認できます。

療養の給付について知りたい

療養の給付は、健康保険の被保険者や被扶養者が業務外の事由により病気やケガをしたときは、保険医療機関(病院・診療所)に保険証(70歳以上の方は高齢受給者証も合わせて提出して下さい。)を提出して、一部負担金を支払うことで、診察・処置・投薬などの治療を受けることができるものです。また、医師の処方せんを受けた場合は、保険薬局で薬剤の調剤をしてもらうことができます。(業務上での病気やケガは対象外です=労災保険の対象となります)

なお、一部負担金については年齢や所得によって異なりますので、事前確認しておくとよいでしょう。

| 年齢 | 一部負担金(負担割合) | ||||

| 小学校に就学する前の者 | 20% | ||||

| 小学校に就学以後から70歳未満の者 | 30% | ||||

| 70歳以上の者 |

|

【現役並み所得者とは?】

70歳以上の高齢受給者のうち、標準報酬月額が28万円以上の被保険者とその被扶養者です(被保険者が70歳未満の場合は、その被扶養者である高齢受給者は、現役並み所得者とはなりません)。

ただし、高齢受給者の被保険者・被扶養者の年収合計額が520万円(高齢受給者である被扶養者がいない場合は383万円)未満であるときは、申請により2割負担(ただし、誕生日が昭和14年4月2日から昭和19年4月1日までの方は1割負担)となります。

傷病手当金について知りたい

傷病手当金とは、被保険者が病気やケガのために会社を休み、事業主から十分な報酬が受けられない場合に支給されます。

誰がもらえるの?

被保険者本人が対象となります(※被扶養者は対象とはなりません)

受給条件は?

【受給要件】

①業務外の事由による病気やケガの療養のための休業であること(業務上は労災保険の対象となります)

②仕事に就くことができないこと (仕事に就くことができない状態の判定は、医師の意見等を基に、業務の内容を考慮して判断されます )

③連続する3日間を含み4日以上仕事に就けなかったこと

業務外の事由による病気やケガの療養のため仕事を休んだ日から連続して3日間(待期)の後、4日目以降の仕事に就けなかった日に対して支給されます。待期には、有給休暇、土日・祝日等の公休日も含まれます。

④休業した期間について給与の支払いがないこと

給与が支払われている間は、傷病手当金は支給されませんが、支払われた給与が傷病手当金の額よりも少ない場合は、その差額が支給されます。

【支給期間】

傷病手当金が支給される期間は、支給開始した日から最長1年6ヵ月です。

※ケガや病気をした日ではなく、あくまでも傷病手当金が支給され始めた初日から起算します。

※1年6ヵ月分が必ず支給されるということではなく、1年6ヵ月の間に仕事に復帰した期間があり、その後再び同じ病気やケガにより仕事に就けなくなった場合でも、復帰後の期間は当初の1年6ヵ月に算入されます。

※支給開始後1年6ヵ月を超えた場合は、仕事に就くことができない場合であっても、傷病手当金は支給はストップします。

【支給額】

支給開始日以前の連続した12か月間の各標準報酬月額を平均した額 × 30分の1 × 3分の2

※支給開始日の以前の期間が12ヵ月に満たない場合は、次のいずれか低い額を使用して計算します。

①支給開始日の属する月以前の継続した各月の標準報酬月額の平均額

②標準報酬月額の平均額

・28万円:支給開始日が平成31年3月31日までの方

・30万円:支給開始日が平成31年4月1日以降の方

※標準報酬月額については

令和2年度保険料額(出典:協会けんぽHP)で確認できます。

具体的に計算したい場合は?

出産手当金について知りたい

被保険者が出産のため会社を休み、その間に給与の支払いを受けなかった場合、出産日(実際の出産が予定日後のときは出産予定日)以前42日(多胎妊娠の場合98日)から出産日後56日目までの範囲内で、会社を休んだ期間を対象として出産手当金が支給されます。

※出産日は出産の日以前の期間に含まれます

※出産が予定日より遅れた場合、その遅れた期間についても出産手当金が支給されます。

誰がもらえるの?

被保険者本人が対象となります(※被扶養者は対象とはなりません)

受給条件は?

受給条件は以下のとおりとなります。

【支給要件】

①出産のため仕事に就かなかったこと

②休業した期間について給与の支払いがないこと

給与が支払われる場合は、出産手当金は支給されませんが、支払われた給与が出産手当金の額よりも少ない場合は、その差額が支給されます。

受給額はいくら?

【支給額】

支給開始日以前の連続した12か月間の各標準報酬月額を平均した額 × 30分の1 × 3分の2

※支給開始日の以前の期間が12ヵ月に満たない場合は、次のいずれか低い額を使用して計算します。

①支給開始日の属する月以前の継続した各月の標準報酬月額の平均額

②標準報酬月額の平均額

・28万円:支給開始日が平成31年3月31日までの方

・30万円:支給開始日が平成31年4月1日以降の方

※標準報酬月額については

令和2年度保険料額(出典:協会けんぽHP)で確認できます。

具体的に計算したい場合は?

出産育児一時金・家族出産育児一時金について知りたい

被保険者または被扶養者で、妊娠4ヵ月(85日)以上の方が出産したときは、一児につき42万円(産科医療補償制度の対象外となる出産の場合は40.4万円)の出産育児一時金また家族出産育児一時金が支給されます。

※産科医療補償制度とは医療機関等が加入する制度で、加入医療機関で制度対象となる出産をされ、万一、分娩時の何らかの理由により重度の脳性麻痺となった場合、子どもとご家族の経済的負担を補償する制度です

なお、出産にかかる費用に出産育児一時金(家族出産育児一時金)を充当できるように、健康保険から出産育児一時金を医療機関等に直接支払う仕組み(直接支払制度)があるため、その場合は出産費用としてまとまった額を事前に準備する必要なく、金銭的負担感も軽減できます。