【初心者必見】すぐにわかる開業届の書き方・届出方法

働き方改革に伴い、副業を認める会社が増えつつある中で、今では会社員で副業している人は珍しくなく、また専業主婦の方でも家事や育児の隙間時間で仕事をしたいという人も増えています。

そのような中で、「個人事業主」として起業する方は多く、実際に「個人事業主」として起業するには税務書へ開業届を提出する必要がありますが、

「初めて見た書類で書き方がわからない・・・」

「初めて見た書類で書き方がわからない・・・」

「何をどう記入すれば・・・」

と初めてみた書類に躊躇してしまう方もいるのではないでしょうか?

今回記事では開業届での書き方・届出方法について、わかりやすく解説していきますので、ぜひご参考ください。

【この記事でわかること】

「開業届の書き方・届出方法がすぐにわかります!」

準備するもの

開業届の用紙は最寄りの税務署ですぐに受け取ることができますが、最も早い方法が国税庁のサイトからPDFファイルでダウンロードする方法です。また本人確認書類の添付も必要となりますので、一緒にダウンロードしておきましょう。

★開業届出のダウンロード

国税庁HP:[手続名]個人事業の開業届出・廃業届出

★本人確認書類添付台紙のダウンロード

国税庁HP:「番号制度に係る税務署への申請書等の提出に当たってのお願い」

また、開業届を記入するにあたって必要になるのが、マイナンバーカード(なければ個人番号が記載されている住民票+免許証)、印鑑(個人印でも屋号印でも可)となりますので、事前に準備しておくと良いでしょう。

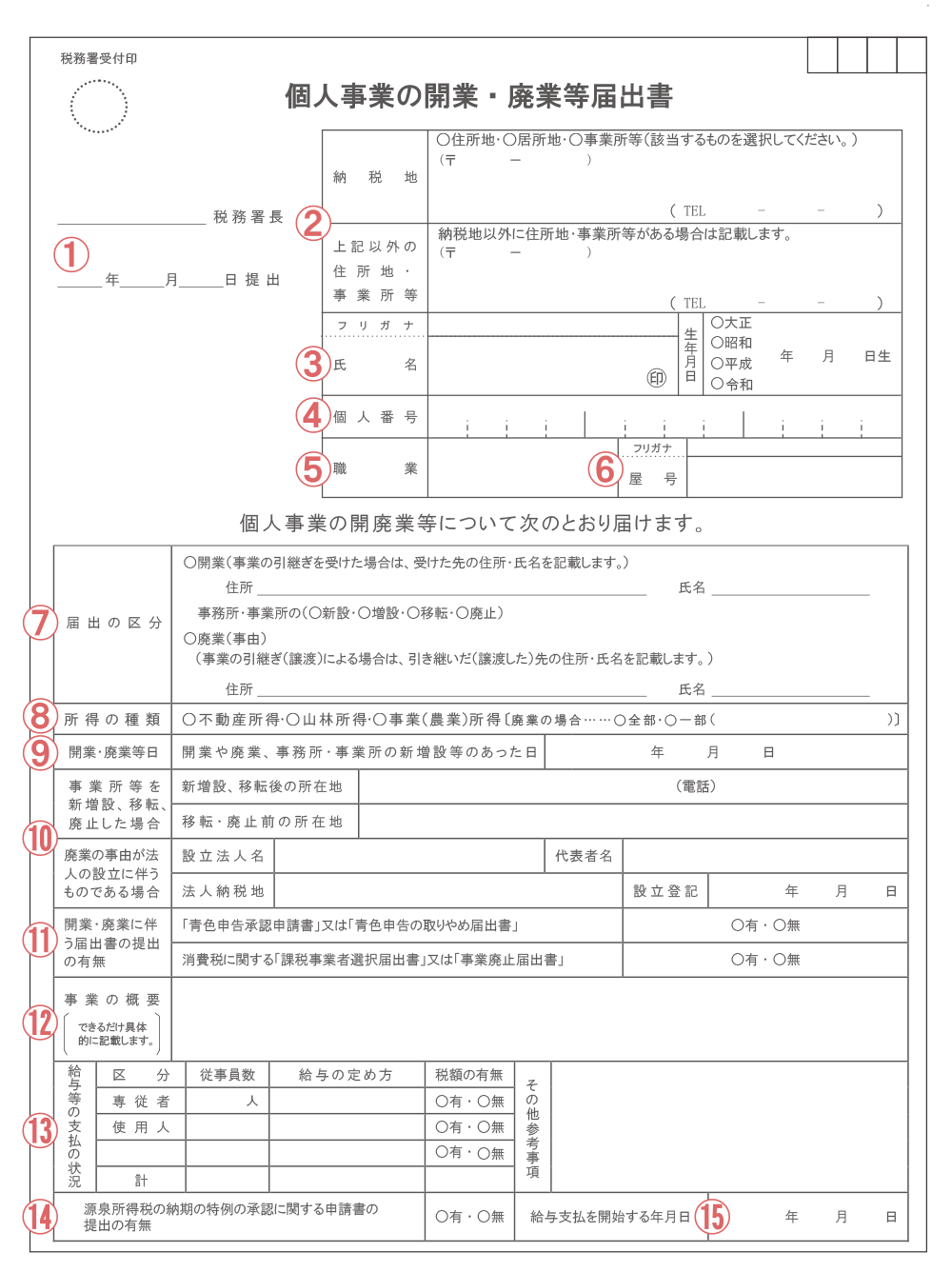

開業届の書き方

ここからは、開業届の書面を参考にしながら、項目ごとの記入方法について解説していきます。

①税務署名と提出日

開業届を提出する所轄の税務署の名称と、開業届を提出する日付を記入します。

また納税地を管轄している税務署の名称は国税庁のホームページで調べることができます。

(自宅住所と店舗事務所の住所が異なる場合は、どちらを納税地にしてもかまいません)

また開業届を提出する日付は「開業日」から1ヵ月以内とされています。期限を過ぎたことによって特段罰則はありませんが、なるべく早く提出しましょう。

②納税地・上記以外の住所地・事業所等

まず最初に「住所地」「居所地」「事業所等」のいずれかを選択し、納税地の住所を記入します。

個人事業主の場合、基本的には自宅兼店舗(事務所)となることが多く、その場合は生活拠点である自宅の「住所地」を記入することになりますが、自宅とは別に店舗や事務所を構える場合は「事業所等」を選んで店舗・事務所の住所を納税地としても記入しても問題ありません。

なお「居所地」とは、海外に住んでいて日本に住所はないものの、活動拠点が日本にあるといった場合に選びます。

また電話番号は固定電話のほか、携帯電話の番号でも問題はありません。

下段の「上記以外の住所地・事業所等」の欄については、自宅と店舗(事務所)の住所が異なる場合に記載が必要となります。

例えば納税地は自宅住所として、事業所が別にある場合は「納税地」に自宅の住所を、「上記以外の住所地・事業所等」に事業所の住所を記入します。逆に納税地を事業所にしたい場合は「納税地」に事業所の住所を、「上記以外の住所地・事業所等」に自宅の住所を記入します。

自宅兼店舗(事務所)の場合は「上記以外の住所地・事業所等」には空欄のままで問題ありません。

③氏名・印・生年月日

氏名・フリガナを記入し、押印します。この場合の印鑑は個人印・屋号印どちらでもOKです。また生年月日も忘れずに記入しましょう。

④個人番号(マイナンバー)

マイナンバーカードに記載されている個人番号(マイナンバー)を記入します。

なおマイナンバーカードを持っていない方は、通知カードでも個人番号を確認することができますが、通知カードを紛失してしまった方は、住民票(個人番号記載ありで申請)でも確認できるので、事前に住民票を入手しておきましょう(※後で住民票は開業届と一緒に提出することになります)

⑤職業

職業の欄には特別な決まりはないため、誰にでも分かる名称であれば自由に書いても構いません。

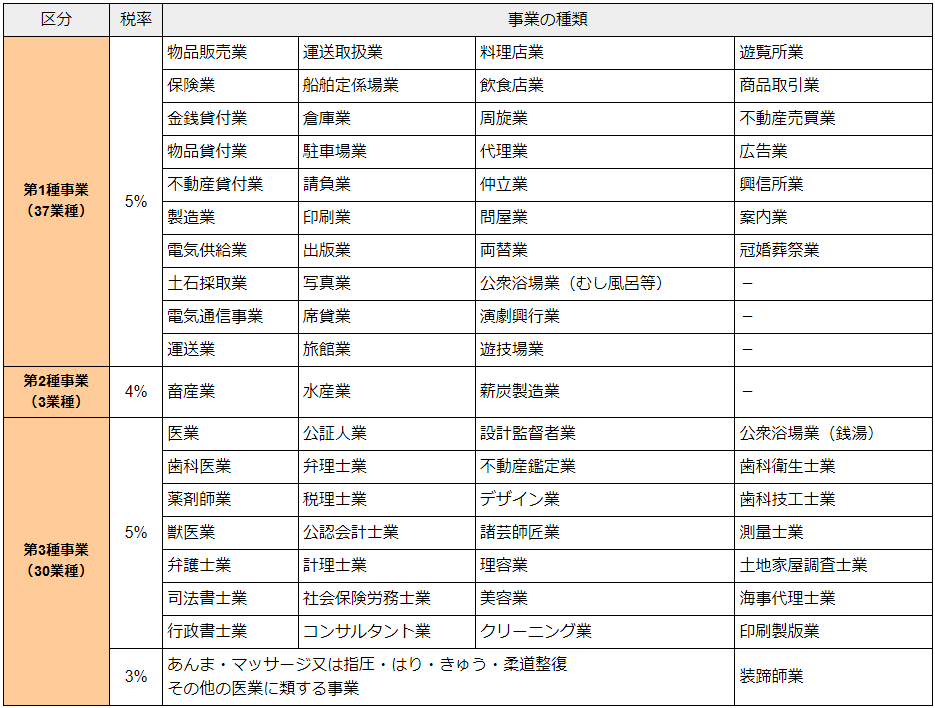

ただし、職業=業種によって個人事業税の税率(3~5%)が異なるため、もし心配な方は事前に業種ごとの税率を確認しておくよ良いでしょう。

事業の種類と個人事業税の税率については各都道府県の税金に関するページに記載されていますので、確認のうえ、同様の業種名があれば、それをそのまま職業欄に記入する方法でもOKです。

⑥屋号

屋号がなければ空欄のままでOKです。

⑦届出区分

新規開業の場合は「開業」にのみ○をつければOKです。その他は空欄のままで問題ありません。

※事業を引き継いだ場合のみ住所・氏名を記入しましょう。

⑧所得の種類

不動産による所得、山林による所得以外は事業所得になります。アパート経営などの不動産賃貸を起業する場合は不動産所得となりますが、それ以外の事業であれば基本的には事業所得となりますので、事業所得にチェックしましょう。

★所得の違いについて知りたい方はこちらをご参考ください。

知るぼると:「所得の区分は10種類 所得税アラカルト」

⑨開業・廃業等日

開業日の設定について規定はありませんので、実際に事務所をオープンした日やオープンしていなくても自分で開業するぞと決めた日でもOKですし、開業届を出した日でも問題ありません。

なお、開業した年に青色申告をしたい場合は、開業日から2ヵ月以内に開業届を提出する必要があり、開業日から2ヵ月を過ぎて届出をした場合は、その時の青色申告はできなくなるため、開業日については開業届の提出のタイミングと調整することも大切です。

⑩事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

新規開業の場合は記入不要ですので、空欄のままでかまいません。

⑪開業・廃業に伴う届出書の提出の有無

開業届に伴って、青色申告にまつわる書類や消費税にまつわる書類を提出する場合はチェックを入れましょう。

青色申告については帳簿等の作成や保管義務があり、手間や労力がかかる分、特別控除が受けられたりと様々なメリットがあるため、青色申告を行う場合は、開業届と一緒に「青色申告承認申請書」を税務署に提出しましょう。「青色申告承認申請書」は国税庁ホームページからもダウンロードできます。

★青色申告承認申請書のダウンロード

国税庁HP:[手続名]所得税の青色申告承認申請手続

また消費税に関する届出としては「課税事業者選択届出書」というものがありますが、基本売上高が1,000万円以上とある程度事業が継続した段階での届出となるため、初めて起業する場合は売上がゼロのため、届出する必要はありません。

⑫事業の概要

職業欄に記入した内容について、より具体的に事業内容を記載します。どのような事業(サービスや商品の提供)をするかが、客観的に分かるような表記にしましょう。

⑬給与等の支払いの状況

起業する際に、家族で友人と一緒に行うケースもあるかと思います。その場合、家族従業員(専従者)や、家族以外の従業員(使用人)を雇用する予定がある場合は、給与等の支払い状況について記入します。

・従事者数

家族専従者、使用人、それぞれ雇用する人数を記入します。・給与の定め方

時間給、日給、月給、またはボーナスなどの給与の支払い方法を記入します。・税額の有無

源泉徴収する場合は「有」、しない場合は「無」にチェックしますが、給与を支払う場合は基本的に源泉徴収をしますので、「有」にチェックします。

⑭源泉所得税の納期の特例の承認に関する申請書の提出の有無

源泉所得税は、原則として徴収した日の翌月10日が納期限ですが、給与の支給人数が常時10人未満である場合は申請書を提出することで、年2回にまとめて納付することができます。申請書を提出する場合は、「有」にチェックします。こちらの申請書も国税庁のホームページでダウンロードできます。

⑮給与支払を開始する年月日

従業員に対して、給与を支払う場合にのみ記入します。すでに支払っている場合はその日付を記入し、予定の場合は支払いを開始する予定日を記入します。

なお、⑭に記載した源泉所得税の納期の特例を支払い開始から受けたい場合は、この支払い開始日の前月までに開業届や申請書を提出するようにしましょう。

すでに給与を支払っている場合は、提出した日の翌月に支払う給与分から適用されます。

開業届出の届出方法

開業届の届出方法は3つあります。

①税務署に持参する

税務署の窓口に直接持って行く方法です。窓口に持参すれば、その場でチェックしてもらえるので、記入漏れなどがあってもその場で訂正することができます。ただし、税務署窓口は平日の8時30分から17時までとなっているので、平日が仕事で忙しい場合は他の方法で届けるのが良いでしょう。

②郵送する

持参が難しい場合は税務署宛に郵送する方法も可能です。なお税務署に郵送する場合で気を付けておきたいポイントは、税務署で受領印を押してもらった開業届の控えが欲しい場合、予めて郵送時に自分宛の返信用封筒を準備しておく必要があります。返信用封筒がない場合は税務署からは控えは返送されて来ないので注意しましょう。

③インターネット(e-Tax)

国税庁のオンラインサービスであるe-Taxにより、インターネットで税務署に申請する方法です。e-Taxを利用すれば、家にいながらでも開業届を出すことができます。

この記事へのコメントはありません。