目次

起業・副業の前に知っておきたい!会社員と個人事業主の社会保険制度の違い【医療保険編】

ただし、会社員の方が起業する際には、将来に対する不安はどうしても付き物です。特に家族がいる方であれば、家族を養いながらの起業となるため、できる限りの不安材料は払拭しておきたいところです。今回はこれから起業を目指す会社員の方向けに、会社員と個人事業主の医療保険制度(健康保険・国民健康保険)の違いについて、詳しく解説していきます。

※この記事の信頼性

◆著者自身が、会社員から個人事業主として起業しており実際に体験!

◆社会保険労務士として、社会保険や年金制度のプロとして解説!

会社員の医療保険制度は手厚い

まず、医療保険制度においては会社員が最も保障内容が充実しています。 実は医療保険制度というのは労働と密接に関わっており、日本の企業においても人材確保のために「終身雇用制度・年功序列賃金・新卒一括採用」という人事制度を用いてきたことや、国としても経済=企業の発展を支えるために、会社員に重点をおいた医療保険制度を整備してきたものと考えられています。

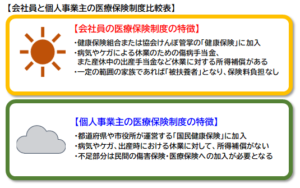

なお会社員と個人事業主では加入する医療保険制度が異なり、会社員の場合は「健康保険」、個人事業主については「国民健康保険」へ加入することになるため、その違いについて、以下の表で簡単にまとめてみましたので、事前に確認しておくと良いでしょう。

世帯全体の保険料にも影響がある

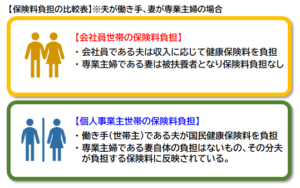

また起業する本人だけではなく、結婚されていて配偶者がいたり、子供がいたりするとなると、世帯全体の保険料にも影響で出てくるので注意が必要です。

特に会社員で専業主婦かつ子供がいる場合は、会社員自身は収入に応じて健康保険料を負担しますが、配偶者と子供は健康保険の「被扶養者」となり、保険料負担はありません。一方、個人事業主の場合は国民健康保険料を負担することとなり、その保険料は主に「所得割」や「均等割」と言った世帯収入と世帯人数に応じて保険料が決まってくるため、配偶者や子供の人数が保険料にオンされるかたちとなり、傾向としては健康保険料よりも割り増しになる可能性があります。

具体的な違いをイメージしておくことが大事

会社員から起業して個人事業主となるには、医療保険制度においてはデメリットがあるのは正直なところです。

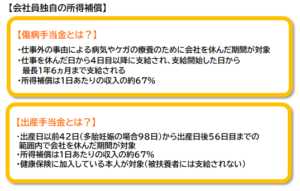

医療保険制度だけに限定して言えば、結婚しておらず独り身の場合であっても、配偶者や子供のいる世帯であったとしても、働き手である本人が病気やケガをした場合の所得補償がないこと、また女性が働き手である場合は産休中の所得補償もないことが大きなデメリットとなります。病気やケガ、出産時の休業に伴う所得補償については会社員独自の所得補償となるため気を付けておきましょう。

また保険料についても、家族が多い世帯の場合だと健康保険料よりも国民健康保険料の方が割り増しとなるため注意が必要です。

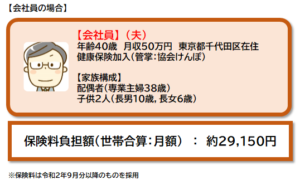

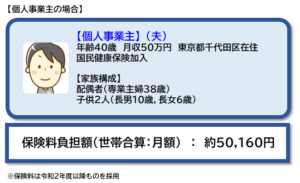

保険料は家計にも響く話でもあるため、具体的にどれくらいの影響が出てくるのかをきちんとシミュレーションしておかないと、後で後悔してしまったり、後の対策(傷害保険や民間医療保険への加入…etc)も間違ってしまったりするケースもあるので、十分に確認しておくと良いでしょう。ここでは夫婦世帯(片稼ぎモデル)の場合を想定して、具体例を挙げていますのでぜひ参考にしてみてください。

■夫婦世帯の場合(妻が専業主婦、子供2人の場合)

ちなみに保険料については、健康保険に加入している会社員については、保険料負担は労使折半となるため、実際の保険料の半分のみの負担となります。一方で個人事業主の場合はもちろん労使折半はないので全額自己負担となります。また先程述べましたが個人事業主が加入する国民健康保険の保険料は主に「所得割」や「均等割」といった世帯収入と世帯人数によって決まるため、以下のとおり妻が専業主婦で子供2人と4人家族の場合、保険料負担に大きな差が出てきます。

個人事業主の場合、所得補償は自分で準備

会社員から個人事業主となった場合、国民健康保険への加入による保険料の負担増については、まだ家計の中で上手くやりくりできる範囲ではありますが、個人事業主については病気やケガによる仕事を休んだ場合の所得補償が無いため注意が必要です。代替策としては病気やケガに対する民間の傷害保険や医療保険、最近では就業不能保険(所得補償保険)なども販売されているため個別に加入しておくと良いでしょう。もちろんその分の保険料を負担することになりますが、万一の時に備えてリカバリーをしておくことが必要です。

著者である私自身も家族がいたため、この所得補償の点は非常に悩んだ点であり、色々と検索サイトや資料請求等で調べましたが、ネット型販売保険だと比較的保険料も安く、また医療保険については生命保険料控除による税額控除(所得控除)があるため、その2点を重点的に考えて医療保険や就業不能保険にて加入した経験がありますので、皆さんもぜひ検討してみてはいかがでしょうか。

この記事へのコメントはありません。